【法人カード 最強ステータスカード】一流だけが持てる究極ビジネスカードとは

法人カードは、コストを抑えながらも充実した特典やサービスを提供するため、中小企業やスタートアップにとって非常に魅力的です。他のWEBメディアでは一般的な法人カードを並べているだけですが、本記事では、「最強と呼ぶべき法人カード」を紹介します。ステータスが上位で特別なプレミアムカードがメインとなります。

また、海外で最強とされる法人カードについても取り上げ、企業が選ぶ際のポイントやそれぞれのカードのメリットを詳しく解説します。

法人カード最強の定義はステータス次第

目次

この記事で扱う「最強の法人カード」とは、年会費が無料で誰でも持てるカードではありません。最強カードとは、「ステータスが高く、誰もが持てるわけではない一流のカード」を指します。これらのカードは、年会費が高額であることが多く、その分、優れた特典やサービスが付帯しています。企業の信頼性を高め、ビジネスの成功を支えるために、これらの一流カードを選ぶことが重要です。

法人カードのステータスをランク分け

法人カードには、そのステータスによっていくつかのランクが存在します。これらのランクは、年会費、利用限度額、付帯サービスや特典の内容などによって異なり、企業のニーズや予算に応じて選択することができます。以下に、法人カードの主なステータスランクについて詳しく解説します。

一般カード

一般カードは、最も基本的な法人カードで、年会費が低く、基本的なクレジット機能が提供されます。一般カードは、中小企業や設立間もない企業にとって、経費管理を始めるための手軽な選択肢です。ただし、特典や付帯サービスは限定的で、利用限度額も比較的低く設定されています。

ゴールドカード

ゴールドカードは、一般カードよりも高いステータスを持ち、より多くの特典やサービスが提供されます。年会費は一般カードよりも高めですが、その分、利用限度額が高く、旅行保険やショッピング保険などの付帯サービスが充実しています。ゴールドカードは、ある程度の実績を持つ企業に適しており、経費管理をより効率的に行うことができます。

プラチナカード

プラチナカードは、さらに高いステータスを誇り、豊富な特典やサービスが提供されます。年会費は高額ですが、その分、利用限度額が非常に高く、プライオリティパスによる空港ラウンジの利用やコンシェルジュサービスなど、多岐にわたる優待が含まれます。プラチナカードは、大企業や頻繁に出張を行う企業の経営者にとって最適です。

ブラックカード

ブラックカードは、法人カードの中で最も高いステータスを持ち、招待制で発行されることが多いです。年会費は非常に高額で、利用限度額に上限がない場合もあります。ブラックカードは、最高級のサービスと特典を提供し、空港ラウンジの利用、24時間対応のコンシェルジュサービス、さらには特定の高級レストランでの特典などが含まれます。ブラックカードは、富裕層の経営者や非常に大きな企業に適しています。

法人カード最強ステータスカードのメリット

章のまとめ

- ステータスの高さが企業に与える影響

- 利用限度額の柔軟さ

- 優待特典の充実

- 海外旅行保険やショッピング保険の付帯

- 心理的なベネフィット

法人カードの中でもステータスの高いカードは、企業に多大なメリットをもたらします。ステータスの高さは、企業の信頼性や信用度を向上させるだけでなく、利用限度額の柔軟さや豊富な優待特典など、実際の業務においても多くの利点を提供します。

ステータスの高さが企業に与える影響

ステータスの高さは、取引先やクライアントに対する企業の信頼感や信用度を大きく向上させます。高ステータスの法人カードを所有することで、企業の経営者や重要な社員が持つべき信頼の象徴となります。特に、アメリカン・エキスプレスやダイナースクラブなどのブランドは、その信頼性が高く評価されています。

利用限度額の柔軟さ

利用限度額の柔軟さは、ステータスカードの大きなメリットの一つです。多くの法人カードは高額な利用限度額を設定しており、特にプラチナカードでは、限度額が個人や企業の信用度に応じて柔軟に設定される場合があります。これにより、大規模な取引や経費精算を一枚のカードで効率的に行うことができます。

優待特典の充実

優待特典の充実もステータスカードの魅力です。例えば、空港ラウンジの無料利用、コンシェルジュサービス、レストランの割引や無料サービスなど、多岐にわたる特典が提供されます。これらの特典は、企業の経営者や社員がビジネスやプライベートで利用する際に大いに役立ちます。

海外旅行保険やショッピング保険の付帯

海外旅行保険やショッピング保険の付帯も重要なメリットです。多くのステータスカードは、充実した旅行保険やショッピング保険が付帯しており、出張時や日常のショッピングにおいても安心して利用することができます。

心理的なベネフィット

心理的なベネフィットも見逃せません。ステータスの高い法人カードを所有することは、企業経営者や社員にとって大きな自信やモチベーションの源となります。例えば、仕事で成功した証としてステータスカードを手に入れることは、日々の業務に対するやる気を高める効果があります。また、高ステータスのカードを利用することで、取引先やクライアントから驚かれることがあり、これがさらにビジネスチャンスを広げるきっかけになることもあります。

おすすめ法人ステータスカードランキング2025

法人カードの中でも特にステータスの高いカードは、その特典やサービスの充実度から、多くの企業に選ばれています。2025年におすすめの法人ステータスカードをランキング形式で紹介します。

- セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

- アメリカン・エキスプレス・ビジネス・プラチナ・カード

- 三井住友ビジネスプラチナカード for Owners

- JCBプラチナ法人カード

- ダイナースクラブ ビジネスカード

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

- ビジネスサポートが充実

- 年会費初年度無料

- 永久不滅ポイントが貯まる

- 最高1億円補償の旅行傷害保険

- 世界中の空港ラウンジが利用可能

| 項目 | 内容 |

|---|---|

| 年会費 | 22,000円(初年度無料) |

| ポイント還元率 | 0.50%~1.00% |

| ポイント名 | 永久不滅ポイント |

| 国際ブランド | AMEX(アメックス) |

| 入会資格 | 20歳以上の法人代表者または個人事業主 |

| 発行期間 | 最短3営業日 |

| ETCカード | 年会費無料(5枚まで発行可能) |

| 家族カード | 年会費3,300円(最大9枚まで発行可能) |

| 電子マネー&スマホ決済 | iD、QUICPay、Apple Pay |

| 旅行傷害保険 | 海外旅行最高1億円、国内旅行最高5,000万円 |

- プライオリティパスが無料で登録可能

- 国内外の空港ラウンジサービスが無料

- 法人向けビジネスサポートサービス

- 海外Wi-Fiレンタル優待サービス

- 専門コンシェルジュによる各種手配サービス

セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードは、ビジネスパーソンにとって理想的なクレジットカードです。まず、初年度は年会費無料で利用できるため、気軽に始められます。そして、永久不滅ポイントが貯まり、貯まったポイントは他社ポイントや年会費への充当など、様々な方法で活用可能です。

さらに、最高1億円の旅行傷害保険が付帯しており、ビジネスやプライベートでの旅行中の安心を提供します。また、プライオリティパスを無料で登録でき、世界中の主要空港ラウンジを利用できるため、出張の多い方には大きなメリットです。法人向けのビジネスサポートも充実しており、経費削減や効率化に役立つ特典が多数揃っています。

このカードは、コストパフォーマンスが非常に高く、ビジネスの成長を支えるパートナーとして最適です。プラチナカードならではのステータスを持ちながら、実際の業務にも直結するサービスが多数用意されているため、ビジネスをワンランクアップさせたい方に強くおすすめします。

キャンペーン中!

セゾンプラチナ・ビジネス・アメックス

申し込みページへ

アメリカン・エキスプレス・ビジネス・プラチナ・カード

- 年会費165,000円でメタル製カードが利用可能

- プラチナ・セクレタリー・サービスによる24時間365日サポート

- ホテルの上級会員資格を無料で取得可能

- プライオリティ・パスで世界中の空港ラウンジを無料利用

- 豊富なビジネス・サポートと保険サービスが付帯

| 項目 | 内容 |

|---|---|

| 年会費 | 165,000円 |

| ポイント還元率 | 0.50% |

| ポイント名 | メンバーシップ・リワード(R) |

| 国際ブランド | AMEX(アメックス) |

| 入会資格 | 特定の制限なし |

| 発行期間 | – |

| ETCカード | 年会費無料(5枚まで発行可能) |

| 家族カード | 13,200円(4枚まで無料) |

| 電子マネー&スマホ決済 | 楽天Edy、Apple Pay |

| 旅行傷害保険 | 海外旅行最高1億円、国内旅行最高5,000万円 |

- プライオリティ・パスで空港ラウンジが無料利用

- フリー・ステイ・ギフトで毎年1泊無料宿泊

- ビジネス・ワランティ・プラスで購入商品の3年間補償

- メディカル・コンサルテーションで健康相談が無料

- ダイニング・アクセスでレストランの割引サービス

アメリカン・エキスプレス(R)・ビジネス・プラチナ・カードは、ビジネスの成功を支えるために設計された最上級のクレジットカードです。プラチナ・セクレタリー・サービスでは、24時間365日、出張や接待、プライベート旅行まで、あらゆる要望に応えるサポートを受けられます。また、プライオリティ・パスにより、国内外の空港ラウンジを無料で利用できるため、移動中も快適に過ごすことが可能です。

さらに、ホテルの上級会員資格を無料で取得でき、各地の高級ホテルで特別なサービスを受けることができます。毎年送られるフリー・ステイ・ギフトを活用すれば、対象のホテルに1泊無料で宿泊することができ、リフレッシュに最適です。また、ビジネス・ワランティ・プラスなどの保険や補償も充実しており、高価な商品を安心して購入できます。

ビジネスでのステータス向上や、日常のあらゆるシーンでの利便性を追求する方にとって、このカードは間違いなく一つ上の価値を提供してくれるでしょう。

キャンペーン中!

アメックス・ビジネス・プラチナカード

申し込みページへ

三井住友ビジネスプラチナカード for Owners

- 年会費55,000円でコストパフォーマンス抜群

- 最大7%のポイント還元が可能なタッチ決済

- 国内外の空港ラウンジが無料で利用可能

- 選べる無料保険でビジネスを強力サポート

- メンバーズセレクションで毎年7,000円相当の商品がもらえる

| 項目 | 内容 |

|---|---|

| 年会費 | 55,000円 |

| ポイント還元率 | 0.50%~7.00% |

| ポイント名 | Vポイント |

| 国際ブランド | Visa, Mastercard |

| 入会資格 | 30歳以上の法人代表者または個人事業主 |

| 発行期間 | – |

| ETCカード | 年会費無料 |

| 家族カード | 年会費5,500円 |

| 電子マネー&スマホ決済 | 楽天Edy, WAON, iD, Apple Pay |

| 旅行傷害保険 | 海外旅行最高1億円、国内旅行最高1億円 |

- プライオリティパスで世界中の空港ラウンジを無料利用

- メンバーズセレクションで毎年7,000円相当の商品がもらえる

- 選べる無料保険で自分に合った補償をカスタマイズ

- Visaタッチ決済でコンビニや飲食店で最大7%還元

- ゴルフトーナメント「三井住友VISA太平洋マスターズ」の特典付き

三井住友ビジネスカード for Owners プラチナカードは、ビジネスオーナー向けに特化したプラチナカードです。**ポイント還元率は最大7%**と非常に高く、特に対象のコンビニや飲食店でのVisaタッチ決済を利用すれば大きなメリットが得られます。また、プライオリティパスにより、世界中の空港ラウンジを年会費無料で利用でき、出張時の移動を快適にサポートします。

さらに、選べる無料保険の存在がこのカードの大きな特徴です。7つのプランの中から自分に合った保険を選び、ビジネスをしっかりとサポートします。また、毎年贈られるメンバーズセレクションでは、7,000円相当の魅力的な商品がもらえるため、年会費の元を取ることも容易です。

このカードは、コストパフォーマンスに優れ、ビジネスを効率よくサポートしてくれる一枚です。柔軟な支払い方法や豊富な特典により、ビジネスをさらに充実させたい方に非常におすすめです。

https://www.smbc-card.com/nyukai/platinum/business_owners/index.jsp

JCBプラチナ法人カード

- 年会費33,000円でコストパフォーマンスに優れたプラチナカード

- 最大9.90%のポイント還元率が魅力

- 世界約1,300ヶ所以上の空港ラウンジが無料利用可能

- 充実した補償サービスでビジネスを強力サポート

- サイバーリスク保険付きで安心のセキュリティ対策

| 項目 | 内容 |

|---|---|

| 年会費 | 33,000円 |

| ポイント還元率 | 0.45%~9.90% |

| ポイント名 | Oki Dokiポイント |

| 国際ブランド | JCB |

| 入会資格 | 18歳以上の法人代表者または個人事業主 |

| 発行期間 | – |

| ETCカード | 年会費無料 |

| 家族カード | 年会費6,600円 |

| 電子マネー&スマホ決済 | QUICPay, 楽天Edy, Apple Pay, Google Pay |

| 旅行傷害保険 | 海外旅行最高1億円、国内旅行最高1億円、家族特約付き |

- 24時間365日対応の「プラチナ・コンシェルジュデスク」

- 世界中の空港ラウンジを年会費無料で利用できる「プライオリティ・パス」

- 国内外の充実した保険と補償サービス

- Oki Dokiポイントで最大20倍のポイント還元が可能

- 経理業務を効率化する「MyJCB」と「JCB E-Co明細サービス」

JCBプラチナ法人カードは、法人経営者や個人事業主向けに特化した高性能なプラチナカードです。年会費33,000円というコストパフォーマンスの良さに加えて、**最大9.90%**のポイント還元率が魅力で、特にOki Dokiポイントを活用した高還元率の利用が可能です。

また、プラチナ・コンシェルジュデスクの存在により、ビジネスやプライベートのあらゆるシーンで手厚いサポートが受けられます。世界中の空港ラウンジを無料で利用できるプライオリティ・パスが付帯しており、出張や旅行の際にも便利です。さらに、充実した保険サービスが付帯しており、家族旅行でも安心して利用できる家族特約が含まれています。

このカードは、ビジネスにおいて効率化や利便性を追求する方に非常におすすめです。豊富な特典とサービスで、ビジネスシーンをよりスムーズに、そして安心してサポートします。

https://www.jcb.co.jp/corporate/houjin/platinum.html

ダイナースクラブ ビジネスカード

- 年会費初年度無料

- 高額決済に対応、一律の利用制限なし

- ダイナースクラブ ビジネス・ラウンジが利用可能

- ビジネス優待サービスが充実

- 無期限のポイントプログラム

| 項目 | 内容 |

|---|---|

| 年会費 | 27,500円(初年度無料) |

| ポイント還元率 | 0.40%~1.00% |

| ポイント名 | ダイナースクラブ リワードポイント |

| 国際ブランド | Diners |

| 入会資格 | 27歳以上の法人代表者または個人事業主 |

| 発行期間 | 通常2~3週間 |

| ETCカード | 年会費無料 |

| 家族カード | 年会費無料(2枚まで発行可能) |

| 電子マネー&スマホ決済 | 楽天Edy、Apple Pay |

| 旅行傷害保険 | 海外旅行最高1億円、国内旅行最高1億円 |

- ダイナースクラブ ビジネス・ラウンジが利用可能

- JALオンラインでの国内線・国際線出張手配サービス

- コンパニオンカード(Mastercard)年会費無料で発行

- 会計ソフト「freee」利用優待

- 健康診断や税務相談が可能なビジネス・オファー

ダイナースクラブ ビジネスカードは、特に高額決済が多いビジネスパーソンに最適な一枚です。利用枠に一律の制限がないため、社用経費や大きなプロジェクトの支払いにも柔軟に対応します。また、ダイナースクラブ ビジネス・ラウンジやビジネス・オファーなど、ビジネスを効率化し、サポートするサービスが充実しています。

さらに、JALオンラインを利用して、出張の航空券手配が簡単にでき、出張費の削減にも貢献します。コンパニオンカードとして年会費無料のMastercardも発行できるため、決済手段の幅も広がり、国内外問わずどこでも安心して利用できます。加えて、ポイントプログラムは無期限で、日常のビジネス利用で貯まったポイントを有効活用できるのも大きな魅力です。

このカードは、ビジネスのあらゆるシーンであなたをサポートし、ステータスの象徴としても非常に高い価値を提供します。ビジネスをより効率的に、そしてスマートに進めたい方に、ぜひおすすめしたいカードです。

法人カード最強ステータスカードの選び方

章のまとめ

- 年会費と利用限度額のバランス

- 付帯保険の充実度

- ポイント還元率とマイル還元率

- ステータスの高い法人カードの選び方

法人カードを選ぶ際には、ステータスを重視したい場合、いくつかの重要なポイントを考慮する必要があります。年会費と利用限度額のバランス、付帯保険の充実度、ポイント還元率とマイル還元率などが主な要素となります。以下にそれぞれのポイントについて詳しく解説します。

年会費と利用限度額のバランス

年会費と利用限度額のバランスは、法人カード選びにおいて非常に重要です。ステータスの高いカードは、一般的に年会費が高く設定されていますが、その分、利用限度額が高く設定されていることが多いです。例えば、アメリカン・エキスプレス・ビジネス・プラチナ・カードは、年会費が130,000円と高額ですが、利用限度額が非常に柔軟に設定されており、大規模な取引や高額な支出にも対応できます。

付帯保険の充実度

付帯保険の充実度も重要な選定基準の一つです。法人カードには、海外旅行保険やショッピング保険などが付帯していることが多く、これらの保険が充実しているカードを選ぶことで、出張時や日常のショッピングにおいて安心して利用できます。例えば、ダイナースクラブ ビジネスカードは、充実した旅行保険とショッピング保険が特徴で、企業の経費を保護するための強力なツールとなります。

ポイント還元率とマイル還元率

ポイント還元率とマイル還元率も法人カード選びの重要なポイントです。特に、出張が多い企業にとっては、マイル還元率の高いカードを選ぶことで、航空券のコストを大幅に削減することができます。例えば、セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、JALマイル還元率が非常に高く、頻繁に出張を行う企業にとって非常に有利です。

ステータスの高い法人カードの選び方

ステータスの高い法人カードの選び方は、上記の要素を総合的に判断することが求められます。高い年会費に見合う付帯保険の充実度やポイント還元率を確認し、自社の利用目的に最適なカードを選ぶことが重要です。また、カードのブランド力も考慮し、取引先やクライアントに対する信頼感を高めるカードを選ぶことで、企業のイメージアップにもつながります。

年会費無料の最強法人カード おすすめ5選

年会費無料の法人カードは、特に中小企業やスタートアップにとって魅力的な選択肢です。コストを抑えながらも、優れた特典やサービスを提供するこれらのカードは、企業の経費管理や資金繰りを効率化するための強力なツールとなります。

年会費無料の法人カードの魅力は、コストパフォーマンスの高さです。多くの法人カードは高額な年会費がかかるため、特に予算の限られている中小企業やスタートアップには負担となります。しかし、年会費無料のカードは、初期費用を抑えながらも、充実した特典やサービスを提供するため、経費削減と利便性を両立できます。

UPSIDERカード

- 年会費無料で最大10億円の利用限度額

- 高還元率1.00%で毎月の支払いに自動でポイントが還元

- カード発行枚数無制限で、利用先や限度額を個別に設定可能

- 最短即日発行でビジネスのスピードをサポート

- 不正利用補償で最大2,000万円までの安心サポート

| 内容 | 詳細 |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 1.00% |

| ポイント名 | UPSIDERカードポイント |

| 国際ブランド | Visa |

| 入会資格 | 法人の代表者 |

| 発行期間 | 最短即日 |

| ETCカード | なし |

| 家族カード | 年会費無料 |

| 電子マネー&スマホ決済 | Google Pay |

| 旅行傷害保険 | なし |

- Boost Your Business: UPSIDERユーザー限定の様々な優待特典

- API連携: 会計ソフトとのAPI連携で経理業務を効率化

- CSV出力対応: 利用明細をCSV形式で出力可能

- リアルタイム経費管理: 決済時に即時通知で経費管理をサポート

- 2,000万円までの不正利用補償: 不正使用時に最大2,000万円まで補償

UPSIDERカードは、ビジネスオーナーや法人代表者にとって非常に魅力的な法人カードです。まず、年会費が無料であるにもかかわらず、最大10億円の利用限度額を持つ点が他の法人カードとは一線を画します。この高い限度額により、広告費や設備投資など大規模な支出にも対応可能で、ビジネスの成長をしっかりと支えます。

さらに、ポイント還元率が1.00%と高く、毎月の利用額に応じて自動で請求額から差し引かれるため、手間なく経費削減ができる点も大きなメリットです。また、カード発行枚数に上限がなく、社員ごとにカードを持たせ、利用先や限度額を個別に設定できるため、経費管理が一段とスムーズになります。

さらに、会計ソフトとのAPI連携やリアルタイム通知機能により、経理業務の効率化が図れるだけでなく、不正利用に対しても最大2,000万円まで補償されるため、安心して利用できます。これらの要素を総合すると、UPSIDERカードは、成長志向のビジネスに最適なパートナーとなるでしょう。

三井住友カード ビジネスオーナーズ

三井住友カード ビジネスオーナーズは、年会費が永年無料で、ポイント還元率も高い法人カードです。国内外での利用が可能で、ETCカードも無料で発行できるため、ビジネスの幅広いシーンで活躍します。最大2000万円の海外旅行傷害保険が付帯されており、海外出張や視察が多い企業にも適しています。

https://www.smbc-card.com/hojin/lineup/biz_owners_index.jsp

ライフカードビジネスライトプラス

ライフカードビジネスライトプラスは、年会費無料でありながら、キャッシュバックやポイント還元が充実しています。特に、初年度のポイント還元率が高く、ビジネスの初期費用を効率的に回収できる点が魅力です。また、追加カードの発行も無料で、複数の従業員で利用する際にも便利です。

https://www.lifecard.co.jp/card/credit/bussinesslight/

NTTファイナンスBizカード

NTTファイナンスBizカードは、年会費無料で、ポイント還元率が高い法人カードです。特に、電気や通信費などの公共料金の支払いでポイントが多く貯まるため、固定費の多い企業にとって非常に有利です。また、ショッピング保険も付帯しており、購入商品の保護も万全です。

https://bizportal.ntt-card.com/biz/

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは、年会費無料でありながら、充実した特典を提供します。特に、ビジネスシーンで役立つ様々な優待サービスがあり、出張や接待などの経費を効率的に管理できます。また、利用限度額も柔軟に設定されており、多様なニーズに対応します。

これらのカードは、それぞれの特典や利用シーンに応じて選ぶことができます。企業の経費管理を効率化しながら、コストパフォーマンスを最大限に活用できる年会費無料の法人カードを選んでみてください。

法人カード最強ステータスカードのデメリット:注意点と対策

章のまとめ

- 法人カード最強ステータスカードのデメリット

- 年会費の高さ

- 審査の厳しさ

- 利用限度額のリスク

- 還元率の低さ

ステータスの高い法人カードには多くのメリットがありますが、デメリットも存在します。これらのデメリットを理解し、適切な対策を講じることで、法人カードをより効果的に活用できます。

法人カード最強ステータスカードのデメリット

法人カード最強ステータスカードのデメリットとして挙げられるのは、主に年会費の高さ、審査の厳しさ、利用限度額のリスク、そして還元率の低さです。これらの点を詳細に解説し、各デメリットへの対策を提案します。

年会費の高さ

年会費の高さはステータスカードの大きなデメリットの一つです。例えば、プラチナカードやダイナースクラブカードなどのステータスカードは、年会費が10万円以上になることも珍しくありません。この高額な年会費は、多くの中小企業やスタートアップ企業にとって大きな負担となる可能性があります。

対策:年会費が高いカードを選ぶ際には、その特典やサービスが年会費に見合う価値があるかを慎重に検討することが重要です。また、キャンペーンや割引を利用して、初年度の年会費を無料にするなどの方法も有効です。

審査の厳しさ

審査の厳しさもまた、ステータスカードのデメリットの一つです。ステータスの高い法人カードは、発行に際して厳しい審査基準を設けていることが多く、特に設立間もない企業や中小企業にとっては、審査を通過するのが難しい場合があります。

対策:審査を通過するためには、企業の信用度を高めることが重要です。例えば、事業計画をしっかりと作成し、財務状況を改善することで、審査通過の可能性を高めることができます。また、初めは比較的審査が緩やかな法人カードを利用し、徐々にステータスの高いカードに切り替える方法もあります。

利用限度額のリスク

利用限度額のリスクについても注意が必要です。ステータスカードは高い利用限度額を提供することが多いですが、それが逆に企業の財務管理を複雑にし、無駄な出費を招くリスクもあります。

対策:利用限度額を効果的に管理するためには、予算管理を徹底し、無駄な出費を防ぐための社内ルールを設けることが重要です。また、定期的にカードの利用状況を確認し、必要に応じて限度額の調整を行うことも有効です。

還元率の低さ

還元率の低さもデメリットの一つです。ステータスカードは特典やサービスに重点を置いているため、一般的に還元率が低いことがあります。これは、日常の経費精算においては不利となる場合があります。

対策:還元率の低さを補うために、特典やサービスを最大限に活用することが重要です。また、還元率の高いカードと併用することで、ポイントやマイルを効果的に貯めることができます。

海外の最強法人カード

法人カードの選び方において、特に海外での利用を考慮する場合、年会費や特典、利用限度額など様々な要素を検討する必要があります。以下に、2025年の海外で最強とされる法人カードをいくつか紹介します。

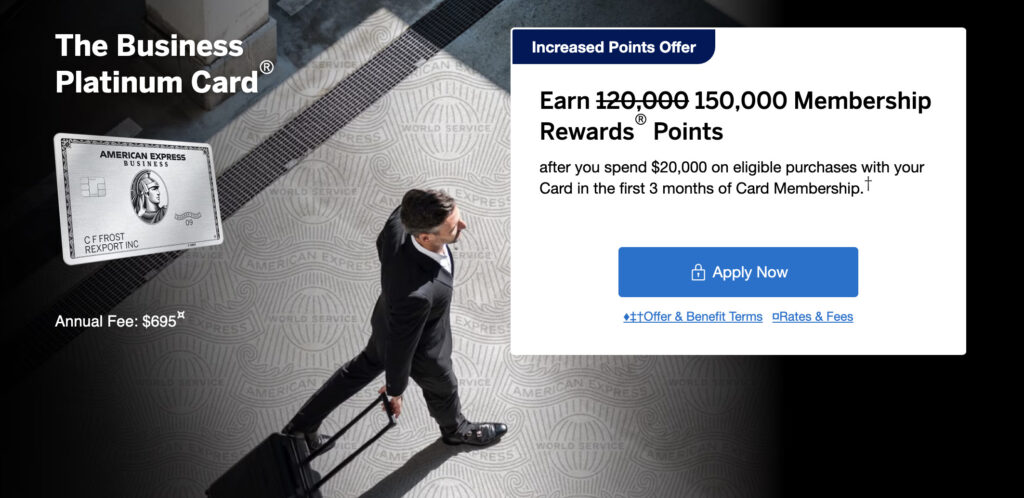

The Business Platinum Card® from American Express

The Business Platinum Card® from American Expressは、特に旅行や出張が多い企業に最適な法人カードです。年会費は高額ですが、その分豊富な特典が付帯しています。

- 年会費: $695

- 特典: グローバルラウンジアクセス、$200の航空料金クレジット、旅行保険、ショッピング保険など。

- メリット: 高額な年会費に見合う優れた旅行特典と保険が付帯しているため、頻繁に出張する企業には非常に有利です。

Ramp Corporate Card

Ramp Corporate Cardは、コスト削減と経費管理の効率化を追求する企業に最適なカードです。年会費無料でありながら、強力な経費管理機能を提供します。

- 年会費: 無料

- 特典: カスタマイズ可能な支出管理、リアルタイムの支出インサイト、無制限のフィジカルおよびバーチャルカードの発行。

- メリット: 経費管理と報告が容易になり、リアルタイムの支出インサイトにより、企業の財務状況を常に把握できます。

https://ramp.com/corporate-cards

Capital One Spark Cash Plus

Capital One Spark Cash Plusは、高いキャッシュバック率と柔軟な支出限度を提供する法人カードです。

- 年会費: $150(年間$150,000以上の利用で免除)

- 特典: すべての購入で2%キャッシュバック、Capital One Travelでのホテルとレンタカーの予約で5%キャッシュバック。

- メリット: 高額な支出に対する高いキャッシュバック率が魅力で、特に頻繁にビジネス経費を利用する企業にとって有利です。

https://www.capitalone.com/small-business/credit-cards/spark-cash-plus/

Chase Ink Business Cash Credit Card

Chase Ink Business Cash Credit Cardは、オフィス用品や通信費など、日常のビジネス経費で高いキャッシュバックを提供します。

- 年会費: 無料

- 特典: オフィス用品店やインターネット、ケーブル、電話サービスで5%キャッシュバック、ガソリンスタンドとレストランで2%キャッシュバック。

- メリット: 日常の経費で高い還元率を提供し、特にオフィス用品の購入が多い企業に適しています。

https://creditcards.chase.com/business-credit-cards/ink/cash

Bank of America Business Advantage Unlimited Cash Rewards Mastercard

Bank of America Business Advantage Unlimited Cash Rewards Mastercardは、シンプルで一貫したキャッシュバック率を提供する法人カードです。

- 年会費: 無料

- 特典: すべての購入で1.5%キャッシュバック、Preferred Rewards for Businessプログラムに参加するとさらにキャッシュバック率が最大2.62%に。

- メリット: シンプルなキャッシュバック率と高い還元率を持つため、幅広いビジネス経費に対して有利です。

これらの法人カードは、それぞれ異なる特典やメリットを持っているため、企業のニーズや利用シーンに合わせて最適なカードを選ぶことが重要です。